Kennzahlenübersicht

Umsatz deutlich über Vor-Corona-Niveau, operatives Ergebnis wieder deutlich positiv.

Mehr erfahren

Die Pünktlichkeit im Schienenverkehr in Deutschland hat sich deutlich verringert.

Mehr erfahren

Im Rahmen unseres Klimaschutzziels für den DB-Konzern konnten wir im Berichtsjahr die spezifischen Treibhausgasemissionen weiter reduzieren.

Mehr erfahren

Auch 2022 haben wir den Anteil erneuerbarer Energien am DB-Bahnstrommix in Deutschland gesteigert.

Mehr erfahren

Externe Neueinstellungen in Deutschland (ohne Nachwuchskräfte)

Mehr erfahren

Mitarbeitendenzufriedenheit

Die Mitarbeitendenzufriedenheit wird alle zwei Jahre im Rahmen der Mitarbeitendenbefragung ermittelt ... mehr erfahren

Neueinstellungen

2022 haben im DB-Konzern in Deutschland rund 26.700 neue Mitarbeitende ihren ersten Arbeitstag absolviert ... mehr erfahren

Arbeit der Zukunft

Um unsere Innovationsfähigkeit zu stärken und uns zukunftssicher aufzustellen, wollen wir die Arbeit der Zukunft aktiv gestalten ... mehr erfahren

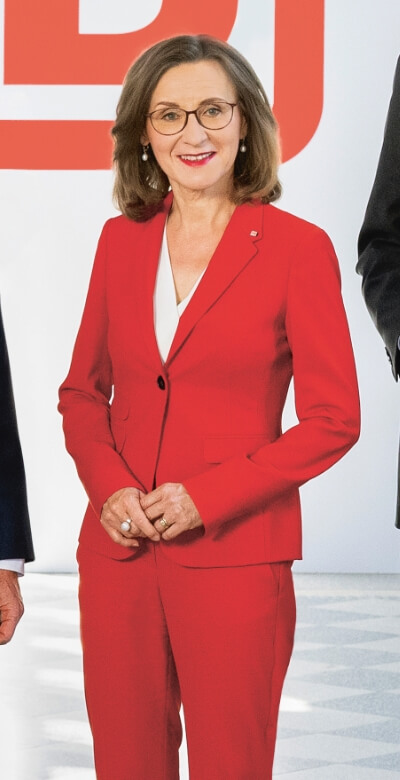

Diversity

Das Bekenntnis des DB-Konzerns zur Vielfalt seiner Mitarbeitenden ist in der Strategie Starke Schiene verankert ... mehr erfahren

Beschäftigungsbedingungen

Wir entwickeln Beschäftigungsbedingungen auf Basis aktueller und zukünftiger gesellschaftlicher Entwicklungen konsequent weiter ... mehr erfahren

Arbeitgeberattraktivität

Auch 2022 haben wir unsere Personaloffensive auf einem engen Arbeitsmarkt fortgesetzt ... mehr erfahren