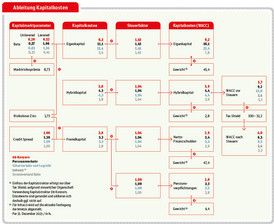

Kapitalkosten

Um den Änderungen von Marktparametern Rechnung zu tragen, werden die Kapitalkosten jährlich aktualisiert. Dabei berücksichtigen wir die langfristige Ausrichtung des Steuerungskonzepts und glätten kurzfristige Schwankungen. Der Rückgang der Kapitalkosten vor und nach Steuern für den DB-Konzern und den Systemverbund Bahn in 2023 resultierte aus der stärkeren Gewichtung der Infrastrukturgeschäftsfelder infolge zusätzlicher Investitionen in die Infrastruktur.

Die Kapitalkosten des DB-Konzerns ermitteln wir als einen gewichteten Zinssatz der Finanzierungsformen Eigenkapital, Hybridkapital, Netto-Finanzschulden und Pensionsverpflichtungen. Die Feststellung erfolgt einmal jährlich und reflektiert die aktuellen Kapitalmarktparameter, die geltenden steuerlichen Rahmenbedingungen und den Wertanteil der zur Finanzierung des Capital Employed eingesetzten Finanzierungsformen.

Bei der Bestimmung der unternehmensunabhängigen Kapitalmarktparameter Marktrisikoprämie und risikoloser Zins werden der langfristigen Ausrichtung unseres Wertsteuerungskonzepts folgend kurzfristige Schwankungen der Renditen an Eigen- und Fremdkapitalmärkten geglättet. Die Parameterbestimmung erfolgt auf Basis des Renditetrends langjähriger Bundesanleihen sowie der langjährigen Durchschnittsverzinsung des deutschen Aktienindex DAX. Infolge des Endes der Niedrigzinsperiode gewichten wir die jüngere Vergangenheit seit dem Vorjahr stärker. Zudem erfolgt eine Validierung der verwendeten Parameter über aktuelle Empfehlungen anerkannter Bewertungsexperten. Die unternehmensabhängigen Kapitalmarktparameter Beta und Credit Spread messen das Risiko unserer Eigen- und Fremdkapitalfinanzierung im Vergleich zu alternativen Anlageformen. Das Beta spiegelt das Risiko des Eigenkapitals relativ zum Risiko der Aktienmärkte wider. Bei der Ermittlung wird dabei auf internationale Vergleichsunternehmen auf Ebene der Geschäftsfelder zurückgegriffen. Der Credit Spread entspricht den Emissionskosten des DB-Konzerns relativ zu Bundesanleihen (Laufzeit rund zwölf Jahre). Für den Transport- und Logistikbereich erfolgt die Festlegung des Credit Spreads marktgerecht unter Rückgriff auf Kapitalmarktdaten von Unternehmen mit vergleichbarem Bonitätsprofil.

Die Steuerfaktoren sind auf Basis eines Steuersatzes von 31,2% (im Vorjahr: 30,5%) errechnet. Der Steuerfaktor für Netto-Finanzschulden reflektiert die anfallende Gewerbesteuer auf hinzuzurechnende Dauerschuldzinsen. Die hiernach verbleibenden Steuern werden vollständig den Eigenkapitalkosten zugeordnet. Die Gewichtung der Finanzierungsformen erfolgt marktwertorientiert. Netto- Finanzschulden und Pensionsverpflichtungen gehen zum Buchwert in die Ermittlung ein. Die Ermittlung des Eigenkapitalgewichts folgt anerkannten Methoden zur Unternehmensbewertung.

Die Gewichtung der Finanzierungsformen ist einheitlich, da der aus der steuerlichen Abzugsfähigkeit der Fremdkapitalzinsen resultierende Tax Shield i. d. R. der steuerlichen Organschaft des DB-Konzerns entspringt.